《投資者報(bào)》分析員 楊秀紅

在光伏產(chǎn)業(yè)遭遇寒冬之際,一批光伏相關(guān)企業(yè)的上市之路也遭遇波折。9月25日,歐洲光伏聯(lián)盟要求歐盟啟動(dòng)對(duì)華反補(bǔ)貼調(diào)查,國內(nèi)光伏企業(yè)再度遭遇伏擊。與此同時(shí),光伏產(chǎn)業(yè)鏈上游企業(yè)福萊特光伏玻璃集團(tuán)股份有限公司(以下簡(jiǎn)稱福萊特)的上市前景也變得黯淡起來。

福萊特是光伏企業(yè)的上游供貨商。然而,2011年以來國內(nèi)光伏產(chǎn)業(yè)受到美國及歐盟政策的伏擊,企業(yè)需求減少,這一依賴光伏產(chǎn)業(yè)的公司盈利前景堪憂。不僅如此,其當(dāng)初苦心積慮由傳統(tǒng)玻璃企業(yè)變身為光伏玻璃企業(yè),依靠的就是光伏玻璃的核心技術(shù),但該項(xiàng)核心技術(shù)的來路卻不明。此外,創(chuàng)投和保薦人的突擊入股,令其股權(quán)結(jié)構(gòu)中蘊(yùn)含著巨大的減持風(fēng)險(xiǎn)。

主營受光伏產(chǎn)業(yè)牽制

今年7月,福萊特發(fā)布招股說明書(申報(bào)稿),擬通過IPO募資擴(kuò)張光伏玻璃產(chǎn)能。該公司主營業(yè)務(wù)為超白壓花玻璃和深加工玻璃的生產(chǎn)和銷售。多項(xiàng)數(shù)據(jù)表明,福萊特與光伏企業(yè)是“拴在一根繩上的螞蚱”,當(dāng)光伏企業(yè)遭遇寒冬時(shí),其自身盈利也受到嚴(yán)重影響。

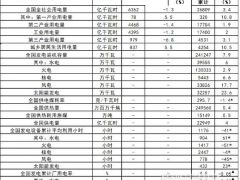

福萊特的核心產(chǎn)品是超白壓花玻璃,這是公司凈利潤(rùn)的主要來源。招股書顯示,2009年~2011年,超白壓花玻璃毛利占公司主營業(yè)務(wù)毛利的比例分別為76.69%、91.87%和96.55%,呈上升趨勢(shì)。另據(jù)招股書數(shù)據(jù)顯示,從最近3年情況來看,福萊特超白壓花玻璃產(chǎn)品的銷售收入、銷售利潤(rùn)與光伏行業(yè)整體發(fā)展趨勢(shì)、下游客戶的營業(yè)收入、營業(yè)利潤(rùn)變動(dòng)趨勢(shì)一致。這就導(dǎo)致福萊特的業(yè)績(jī)與光伏產(chǎn)業(yè)的興衰密切相關(guān)。

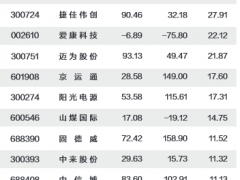

但自2011年以來,國內(nèi)光伏產(chǎn)業(yè)的壞消息不斷:歐洲削減補(bǔ)貼、美國“雙反”(反傾銷、反補(bǔ)貼)調(diào)查、歐債匯率危機(jī)等等。這令福萊特的下游企業(yè)各大太陽能光伏制造商一片哀鴻遍野。公司第一大客戶無錫尚德2011年虧損10億美元,今年第一季度再度虧損1.33億美元。另據(jù)美國投資機(jī)構(gòu)Maxim Group今年8月的統(tǒng)計(jì)數(shù)據(jù)顯示,中國最大的10家光伏企業(yè)的債務(wù)累計(jì)已高達(dá)175億美元,約合1110億元人民幣,國內(nèi)整個(gè)光伏產(chǎn)業(yè)已接近破產(chǎn)邊緣。

受上述因素影響,福萊特2011年凈利潤(rùn)同比下滑20%。2012年其盈利前景更是不容樂觀。未來公司如果上市,其業(yè)績(jī)變臉的可能很大。

核心技術(shù)來路不明

可見,福萊特的成敗取決于超白壓花玻璃的生產(chǎn)和銷售。然而其苦心孤詣得來的這一核心技術(shù)的真實(shí)身份卻值得懷疑。

追溯福萊特的成長(zhǎng)史,公司于1998年成立,以50萬元起步,主要從事傳統(tǒng)玻璃加工。公司前8年一直扮演著一個(gè)傳統(tǒng)制造小企業(yè)的角色,直到2006年才陡現(xiàn)轉(zhuǎn)機(jī)。招股書顯示,2006年福萊特通過自主研發(fā),成為國內(nèi)第一家打破光伏壓花玻璃技術(shù)壟斷的企業(yè),該產(chǎn)品在2006年實(shí)現(xiàn)量產(chǎn),并在后來成為支撐公司發(fā)展的核心技術(shù),這一技術(shù)也在幾年間給公司帶來豐厚的利潤(rùn)。

然而,一家小小的傳統(tǒng)玻璃制造企業(yè),如何在短短一年時(shí)間之內(nèi)在光伏壓花玻璃技術(shù)上取得突破?對(duì)此,公司并未做過多解釋。不過,一則《嘉興日?qǐng)?bào)》的報(bào)道透露了其中的玄機(jī)。

在這篇題為《嘉興福萊特在光伏“寒冬”中布局未來》的報(bào)道中,福萊特董事長(zhǎng)阮洪良說:“2006年,我看到光伏新能源作為一個(gè)朝陽產(chǎn)業(yè)的巨大潛力,覺得這是個(gè)轉(zhuǎn)型的好機(jī)會(huì)。”他當(dāng)年就主導(dǎo)了企業(yè)的第一次戰(zhàn)略轉(zhuǎn)向收購上海的兩家外資公司,由此快速切入太陽能光伏玻璃行業(yè),之所以采用收購而不是自創(chuàng),主要原因就是求快。

其收購的一家外資公司名為上海梭拉賽富玻璃有限公司。招股書透露,福萊特當(dāng)前的核心技術(shù)人員韋志明恰好曾擔(dān)任這家公司的廠長(zhǎng)。他還主持編制了太陽能超白壓花玻璃的生產(chǎn)工藝和產(chǎn)品標(biāo)準(zhǔn)。因此,福萊特在短短一年時(shí)間內(nèi)突破技術(shù)壁壘取得的核心技術(shù),很可能和此次收購相關(guān)。

除此之外,公司研發(fā)能力較低,這使其核心技術(shù)的取得存疑。招股書顯示,截至2011年底,福萊特共有研發(fā)技術(shù)人員185人,但公司本科及以上學(xué)歷的人員只有118人。這意味著,至少有67名(占比36%)的研發(fā)人員學(xué)歷為大專及以下水平。

創(chuàng)投和保薦人突擊入股埋隱患

除上述問題外,福萊特的股權(quán)也存在減持隱患。2010年,福萊特大舉引入4名外部投資者,包括3家創(chuàng)投公司和1家保薦人控股公司。

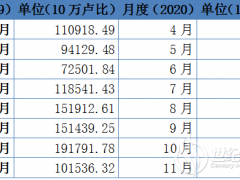

招股書顯示,2010年12月,福萊特通過引入4家新股東以現(xiàn)金方式對(duì)公司增資擴(kuò)股730萬股,增資價(jià)格為每股50.08元。其中,博信成長(zhǎng)認(rèn)購100萬股股份;博信優(yōu)選認(rèn)購200萬股股份;鼎峰創(chuàng)業(yè)認(rèn)購280萬股股份;國元投資認(rèn)購150萬股股份。

其中,國元投資的控股股東為國元證券,后者也是福萊特的保薦機(jī)構(gòu)。在此次增資中,涉及保薦人直投及突擊入股。2011年7月,證監(jiān)會(huì)發(fā)布的《證券公司直接投資業(yè)務(wù)監(jiān)管指引》(以下簡(jiǎn)稱《指引》),正式叫停了“保薦+直投”模式。國元投資的直投雖發(fā)生在該《指引》之后,但是其直投行為仍難保證其保薦過程的公允。

此外,上述4家突擊入股投資者中,部分公司的資金來源也存在問題。如鼎峰創(chuàng)業(yè)的部分出資為自有資金,部分出資為北京盈動(dòng)安通投資顧問有限公司的借款,借款期限5年,后者承諾,在借款5年期限屆滿前,不會(huì)要求鼎峰創(chuàng)業(yè)提前還款。但是利用借款投資擬上市公司,鼎峰創(chuàng)業(yè)很可能會(huì)成為福萊特上市后最先減持的股東。

微信客服

微信客服 微信公眾號(hào)

微信公眾號(hào)

0 條